FINALMENTE SAIU O RESULTADO ANUAL DOS CORREIOS!

Como esperado, é prejuízo.

Como esperado, é alto.

Spoiler: NÃO É POR CAUSA DA “TAXA DAS BLUSINHAS”.

“QUEM DISSE QUE NÃO FOI A TAXA DAS BLUSINHAS?”

Ok, vamos começar pelo final.

Eu entendo a ansiedade, e eu explico.

Mas antes, só deixa eu explicar uma coisa.

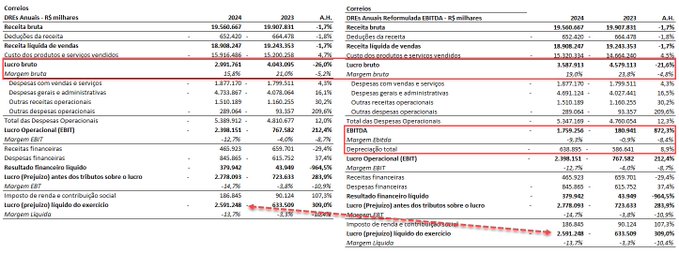

Para a análise, vamos usar o DRE Reformulado.

A única coisa que fiz foi separar Depreciação e Amortização e para termos o EBITDA.

Isso só altera (para melhor, de 16% para 19%) a Margem Bruta.

Podem ver que o resultado final (Líquido) e o EBIT batem.

Agora vamos lá.

Por que o prejuízo dos Correios não vem da taxa das blusinhas, como disse a gestão?

Simples.

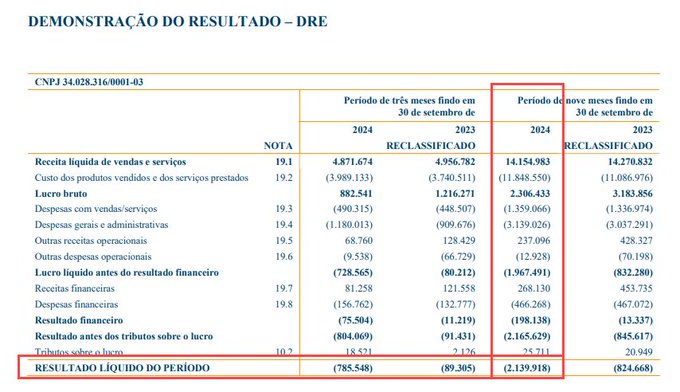

Até setembro/2024, o prejuízo era de R$ 2,14 bilhões.

A “taxa das blusinhas” começou em 01/08/2024 – ou seja, não tinha nem dado tempo de ter o impacto no resultado.

Além disso, como mostrei no fio anterior (no final), o prejuízo até setembro nada teve a ver com a taxação – foi responsabilidade direta da gestão.

Para que a taxação impactasse em R$ 2 bi o resultado, isso teria que aparecer no 4o trimestre – e aí o prejuízo seria de R$ 4 bilhões.

O prejuízo foi bilionário, sim, mas não chegou a isso – foi R$ 2,5 bi.

Isso dá R$ 450 milhões em um trimestre.

“ENTÃO DE ONDE VEM O PREJUÍZO?”

Agora que tiramos essa narrativa da frente, vamos analisar.

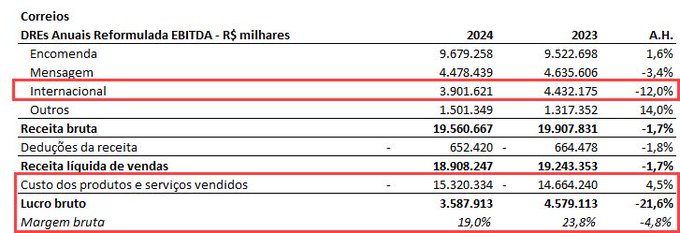

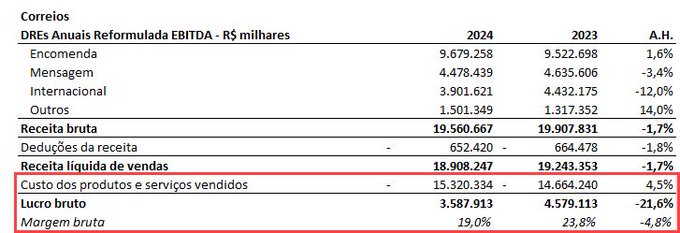

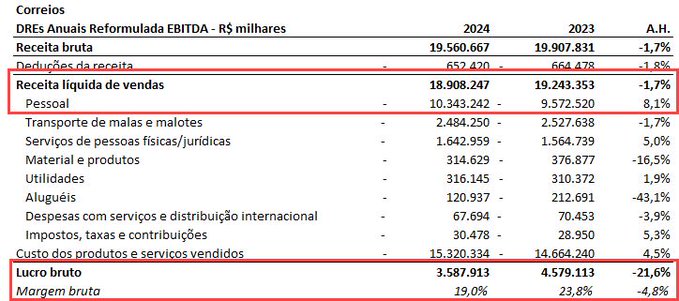

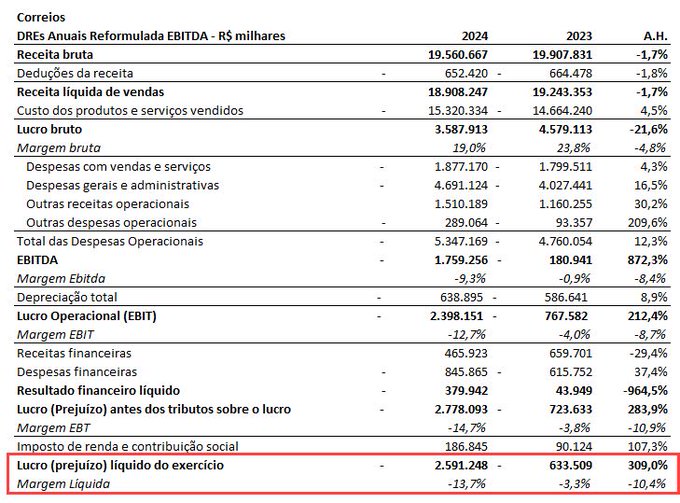

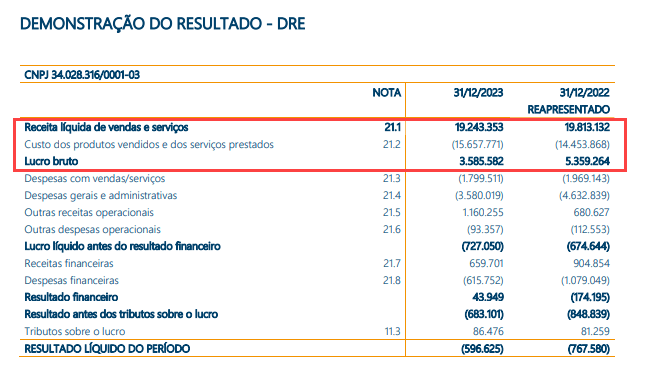

Para começar, vejam a movimentação de receitas e custos.

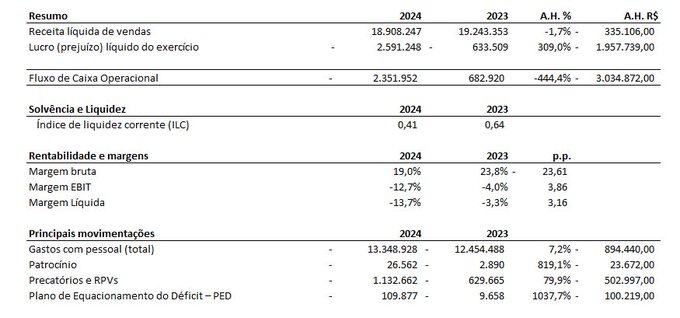

A Receita Líquida caiu 1,7% no ano (R$ 335 mi).

Isso foi puxado pelas encomendas internacionais.

“TÁ VENDO? OLHA AS BLUSINHAS AÍ!!”

Pois é, mas o impacto da queda de remessa internacional na Receita foi de R$ 530 milhões (12%).

Isso nem de longe justificaria um prejuízo de R$ 2,59 bilhões.

O problema começa nos custos.

Os custos dos Correios aumentaram em 4,5% de 2023 para 2024, mesmo com queda de 1,7% na Receita.

Isso mostra perda de eficiência.

O maior ofensor?

Custos com Pessoal – aumentou R$ 770 milhões (8,1%), mesmo com queda de R$ 335 milhões de receita.

Outras linhas tiveram alguma economia, mas de menor representatividade e não é suficiente para reverter a queda de na Margem Bruta de 23,8% para 19% (4,8 p.p.).

A Margem Bruta é um indicador importante de eficiência produtiva.

Com a margem bruta baixa, o Lucro Bruto dos Correios não foi suficiente para pagar as Despesas Operacionais, que aumentaram em 12,3% de 2023 para 2024.

Isso leva a um EBITDA (ou seja, antes da depreciação) negativo de R$ 1,76 bilhões. E ainda falta pagar toda a despesa financeira.

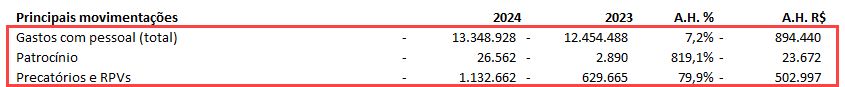

Eu separei algumas movimentações para facilitar a visualização.

Destaco 3:

Pessoal (total, custos + despesas): aumento de incríveis R$ 894,4 milhões (7,2%), com perda de receita e inflação de 4,8%.

Patrocínio: o valor é menos representativo (+R$ 23,7 milhões), mas o aumento foi de 819%.

Precatórios e RPVs: aumento de R$ 503 milhões (80%).

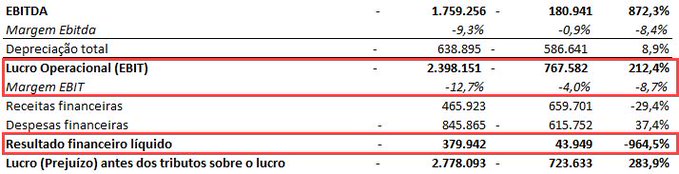

Tudo isso faz com que os Correios cheguem com um Resultado Operacional (EBIT) negativo em R$ 2,4 bilhões, contra R$ 767,6 milhões em 2023.

E não acabou: tem o Resultado Financeiro, que vai consumir mais R$ 380 milhões.

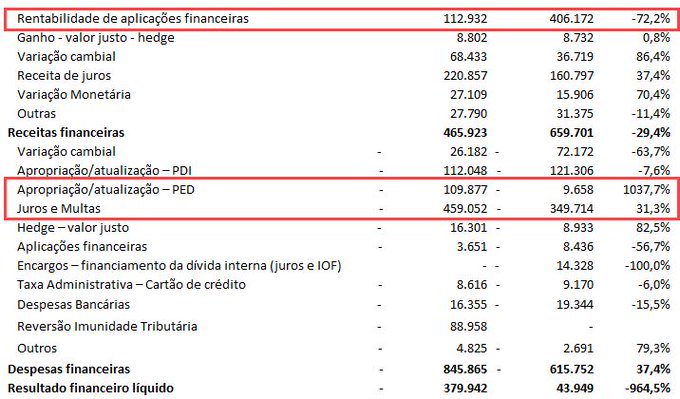

No Resultado Financeiro, três pontos chamam a atenção:

1) Queda nos rendimentos de aplicação financeira: queda de R$ 293 milhões, principalmente por resgates para cobrir o buraco do caixa (vamos chegar lá).

2) Apropriação/atualização PED: aumento de despesa de R$ 100 milhões referente aos juros e correção monetária do Plano de Equacionamento do Déficit – PED. Lembram do Postalis?

3) Juros e Multas: aumento de R$ 109 milhões – pois é.

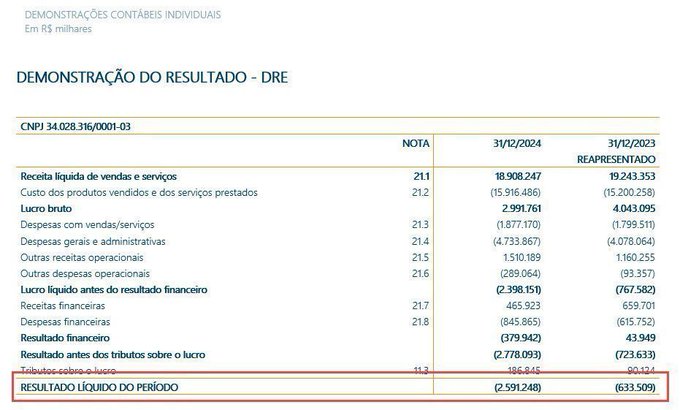

Com tudo isso, o prejuízo dos Correios em 2024 foi de incríveis R$ 2,59 bilhões.

E AINDA NÃO ACABOU!

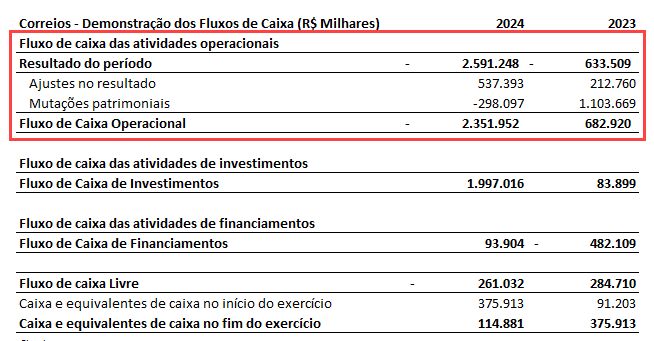

Vamos dar uma olhada na Demonstração dos Fluxos de Caixa.

A primeira coisa que chama a atenção é o Fluxo de Caixa Operacional.

Em 2024, o consumo de caixa no fluxo operacional foi de incríveis R$ 2,35 bilhões.

Aqui não é mais regime de competência – não tem mais a justificativa (furada) de “efeito contábil sem efeito caixa”.

Aqui é caixa, dinheiro que “saiu da conta”.

O maior volume da queima de caixa dos Correios vem do prejuízo.

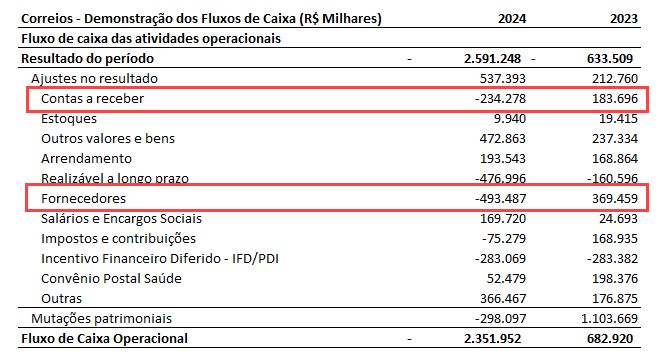

Os ajustes (especialmente depreciação) revertem parte disso, mas a movimentação das contas de Ativo e Passivo operacionais mostram uma gestão de caixa também problemática.

O Contas a Receber consumiu caixa (está financiando mais os clientes), e os Fornecedores também – isso indica dificuldade de se financiar com parceiros comerciais.

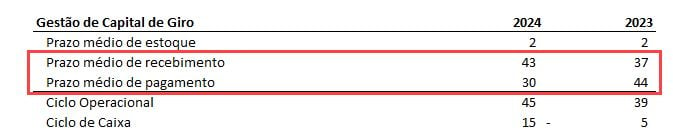

Isso também pode ser visto nos indicadores de capital de giro do Balanço Patrimonial.

Vejam que o prazo médio de recebimento dos Correios aumentou (clientes demorando mais para pagar), enquanto o prazo médio de pagamento caiu (fornecedores dando menos prazo).

Isso inverteu o ciclo de caixa – em vez de receber antes de pagar (operação que se financia sozinha), agora a empresa paga antes de receber (e tem que financiar 15 dias de fluxo de caixa, em média).

E de onde veio recurso para cobrir o caixa dos Correios?

Dois lugares.

1) Resgate de aplicações financeiras (R$ 2,7 bi).

2) Captação de empréstimo (R$ 550 milhões). Ainda assim, o caixa reduziu em R$ 261 milhões em 2024.

E como ficou a liquidez dos Correios depois de tudo isso?

Era ruim em 2023. Em 2024, piorou.

O principal índice é o Índice de Liquidez Corrente (ILC), que passou de 0,64 para 0,41.

“QUE? LIQUIDEZ CORRENTE?”

Isso significa que, para cada R$ 1,00 que os Correios tem no passivo de curto prazo (ou seja, deve), ele tem R$ 0,41 em ativos de curto prazo (caixa e recebíveis, principalmente).

Isso é muito ruim. Idealmente, este índice seria acima de 1,00.

RESUMO DOS CORREIOS:

O prejuízo foi gigantesco – R$ 2,59 bilhões.

Isso não veio da “taxa das blusinhas”.

O fluxo de caixa operacional foi negativo em R$ 2,35 bilhões.

Os índices de liquidez todos caíram.

As margens caíram.

O que subiu?

Gastos com pessoal.

Despesas com patrocínios, despesas financeiras.

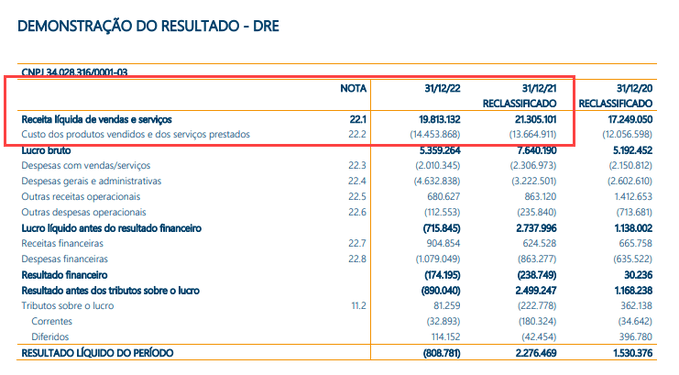

Sobre o argumento que o Programa Remessa Conforme começou em 2023, com a “taxa das blusinhas” virando lei em 2024 e alterando alíquotas, vejam o seguinte:

De 2022 para 2023, a receita caiu 3%, cerca de R$ 569 milhões.

No mesmo período, os custos aumentaram desproporcionalmente, reduzindo margem bruta.

O problema não é taxa de blusinha nem remessa conforme. É gestão.

Estava ruim e piorou em 2024.

(A diferença entre números é reapresentação de resultado de 2023 pelos Correios.)

A receita começou a cair de 2021 para 2022 – antes de Remessa Conforme ou taxa de blusinhas.

A queda foi de 7%, ou quase R$ 1,5 bi.

Depois disso, o que aconteceu foi uma queda menos expressiva de receita e a continuidade do aumento de custos.

O último ano de lucro dos Correios foi 2021.

(De novo, há alteração em alguns números devido a reclassificação de resultados).

1 Comment