Essa semana recebi uma análise sobre o “Novo crédito consignado privado” – o “Crédito do Trabalhador”, feita pelo Banco Central.

É interessante, mas tem suas limitações.

O texto começa com o que já sabemos: explicando o que é programa Crédito do Trabalhador.

Basicamente, diz que a MP 1292 (Lei 15.179/2025) facilitou o acesso ao consignado para os trabalhadores CLT e autônomos.

Na nova modalidade, não é necessário convênio entre empresa e banco, e o trabalhador passa a ter a possibilidade de oferecer a multa rescisória e parte do FGTS como garantia.

Para a instituição financeira, isso é positivo pois reduz o risco do empréstimo, o que por sua vez reduz a taxa de juros da modalidade.

Como o programa é recente, a análise propõe um estudo de eventos para avaliar como foi o impacto de expansões do crédito consignado no passado.

O estudo é feito com dados de 2022, usando informações de crédito tomado por trabalhadores de empresas privadas imediatamente após o início de convênio com algum banco.

Aqui tem uma questão.

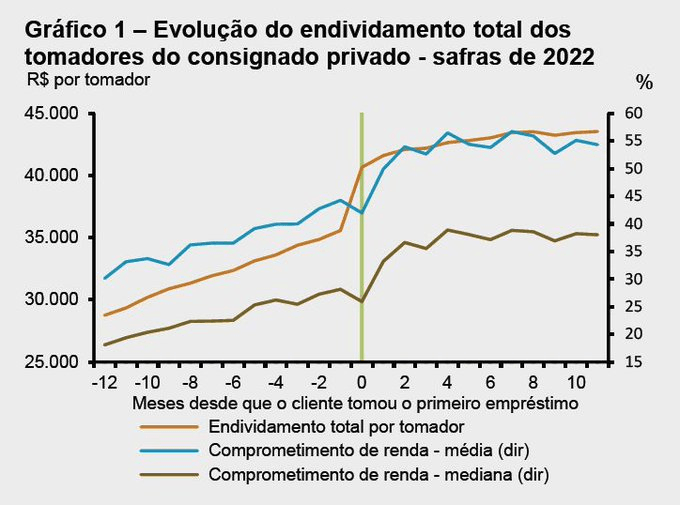

Segundo a análise do BCB, “os resultados indicam que naquele episódio, em um primeiro momento, houve um aumento do endividamento médio entre os indivíduos que optaram por tomar o crédito nessa modalidade exatamente no mês em que ele ficou disponível na empresa em que trabalham (Gráfico 1).”

Acontece que vejam o Gráfico 1.

Todas as linhas são de tomadores do consignado privado.

Ou seja: não tem um contrafactual claro.

O estudo não compara os trabalhadores que tomaram consignado com os que não tomaram.

“E DAÍ?”

Daí que, apesar de ser bem possível (e provável) que o aumento do endividamento foi devido à expansão do consignado, é difícil cravar a causalidade só com base nessa informação.

O próprio estudo reconhece a possibilidade de viés de seleção, no final:

“Por outro lado, também é possível que os indivíduos que contrataram o crédito consignado assim que ele se tornou disponível já estivessem buscando ampliar seu endividamento.”

“ENTÃO NÃO SERVE PARA NADA??”

Calma, não é 8 ou 80.

Mesmo avaliando só o grupo de tomadores, dá para tirar informações interessantes.

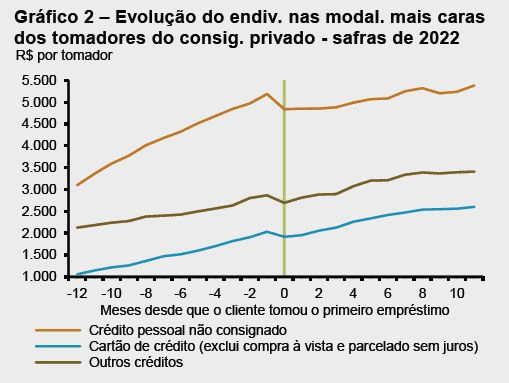

Por exemplo, será que teve troca de dívida?

O Gráfico 2 indica que não muito.

Segundo o BCB, “o saldo médio de dívidas com crédito pessoal (…) no mês da contratação do crédito consignado, diminuiu em montante substancialmente menor do que foi contratado no consignado privado.”

O que caiu, principalmente, foi a taxa de crescimento do endividamento e do comprometimento da renda.

Mas bora olhar pro presente.

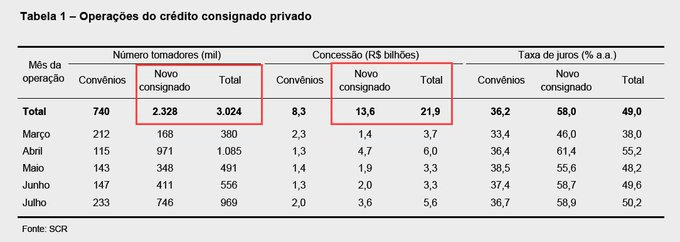

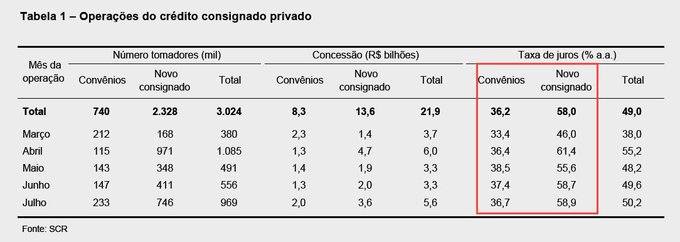

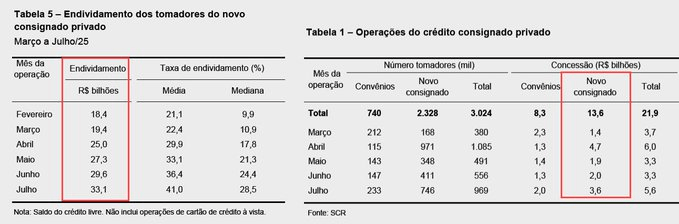

Segundo o BCB, cerca de 3 milhões de pessoas tomaram consignado entre março e julho deste ano, sendo cerca de 2,3 milhões de pessoas por meio do Crédito do Trabalhador.

Dos R$ 21,9 bi concedidos no período, R$ 13,6 bi são do novo consignado.

Por outro lado, a taxa de juros do novo consignado é bem superior à taxa de juros dos convênios.

Enquanto nos convênios a taxa média foi de 36,2% aa, no Crédito do Trabalhador a taxa foi de 58% aa.

Em março, no início do programa, a taxa estava em 46% aa, depois atingiu um pico em 61,4% aa e chegou em julho a 58,9% aa.

Um ponto interessante:

Segundo o BCB, o aumento de julho depois da queda nos meses anteriores “ocorreu após o término do período de transição durante o qual os recursos dessas operações de crédito deveriam ser destinados prioritariamente ao pagamento de débitos anteriores.”

Isso indica que é dívida nova, não apenas “troca de dívida cara por dívida barata”.

Isso é uma pena.

Apesar da taxa média alta (58% a.a.), as operações ainda são mais baratas que o crédito pessoal não consignado, que teve taxa média de 106% a.a.

Tem mais alguns dados interessantes.

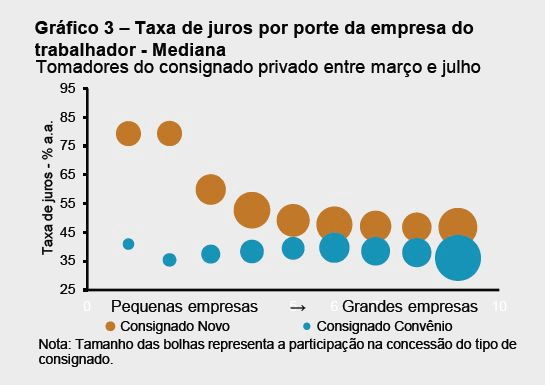

Em todos os tamanhos de empresa, o Novo Consignado é mais caro que os convênios, mas a taxa do Novo Consignado decresce conforme o tamanho da empresa aumenta.

Ou seja: os dados sugerem que a percepção de risco em relação ao Novo Consignado é pior por parte das IFs para empresas menores, se comparada aos convênios.

Como a participação do Novo Consignado nas empresas menores é maior, pode ser mais um viés de seleção: empresas que têm convênio para oferecer consignado já tendem a ser maiores.

Na Tabela 4 (A e B), uma realidade cruel:

Tanto nos Convênios quanto no Novo Consignado, as taxas de juros são mais altas quanto mais baixa a renda.

No Novo Consignado, o quartil mais baixo de renda tem taxa média de 63% a.a. (mediana 59,9% a.a.).

Nos Convênios, o quartil mais baixo de renda tem taxa média de 46,8% a.a. (mediana 45,1% a.a.).

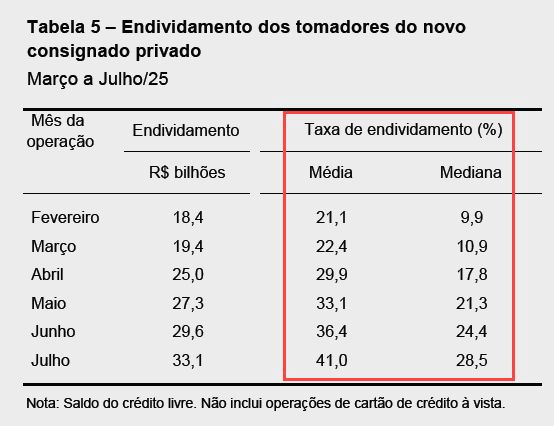

Uma informação preocupante na Tabela 5.

Vejam a variação do endividamento, que sai de uma taxa média de 21,1% para 41% (mediana de 9,9% para 28,5%).

Segundo o próprio BCB, isso indica que o papel da substituição de dívidas é limitado.

Outro ponto destacado é que o aumento no endividamento (R$ 14,7 bi) é maior que o montante concedido no novo consignado (R$ 13,6 bi), o que indica que houve tomada de crédito em outras modalidades também.

Por fim, o estudo diz que a “expansão na contratação de crédito foi acompanhada de aumento no endividamento dos tomadores, em montante similar ao contratado.”

Ou seja: a dívida aumentou (como previsto).

Por outro lado, o BCB ressalta que os resultados devem ser interpretados com cautela do ponto de vista de causalidade – inclusive pelo problema que vimos acima.

P.S.: deixo aqui o agradecimento ao Shima pelo envio do relatório.