Depois das estatais federais, essa semana fui ver as DFs de uma estadual de São Paulo: a CPTM.

Como a empresa também recebe subvenções, mais uma vez vamos olhar o reformulado.

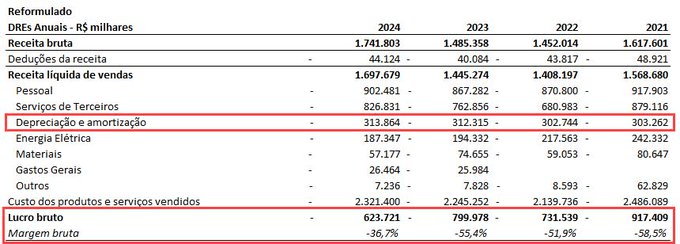

De cara, já dá para ver algo preocupante:

Margem bruta negativa – ou seja, o que a empresa cobra não é suficiente para cobrir os custos de produção do serviço.

Ao contrário do caso da Telebras, isso não é revertido se tirar as depreciações (sem efeito no caixa).

Dois pontos a analisar:

1) A margem é negativa (e muito), mas melhorou no último ano, depois de uma piora em 2023.

2) Principais custos: Pessoal e Serviços de Terceiros.

Vamos ver a movimentação.

O crescimento da Receita Líquida da CPTM foi de 17,5% em 2024, enquanto o crescimento dos Custos foi de 3,4% (abaixo da inflação).

Isso fez com que a Margem Bruta melhorasse (no caso, ficando “menos negativa”).

Custos com Pessoal avançaram em 4,1%.

Custos com Serviços de Terceiros cresceram 8,4%, sendo que as principais contas que aumentaram foram Manutenção (13,5% – R$ 55 milhões) e Serviços de Transporte (30% – R$ 7,3 milhões).

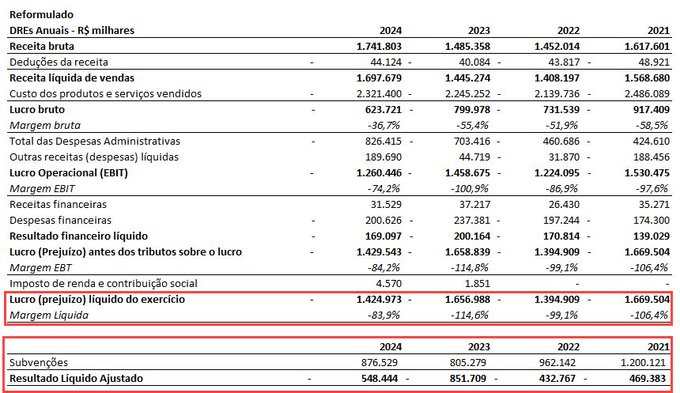

A Margem Operacional continua muito ruim – negativa em 74,2%.

Ainda assim, houve uma melhora de 26,7 p.p. em relação a 2023, quando foi a Margem Operacional foi -100,9%.

Como as Despesas Administrativas totais cresceram 17,5% (igual a Receita Líquida), esse ganho vem de outro lugar.

Vamos chegar lá.

Despesas Administrativas não deveriam crescer em linha com a Receita – sua característica é mais fixa, menos variável.

Primeiro, vamos ver o que sempre olho quando analiso estatais:

Despesas com Pessoal.

O problema não é aí: o crescimento foi de 2,1% de 2023 para 2024.

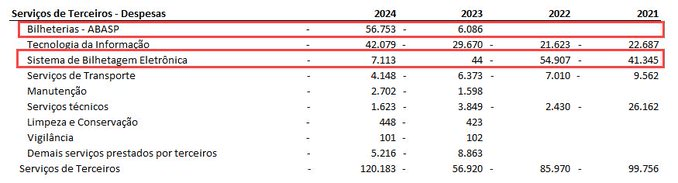

O principal crescimento está em Serviços de Terceiros (111,1%), especificamente em “Bilheterias – ABASP”.

O aumento foi de 832,5%, tendo saído de R$ 6 milhões em 2023 para R$ 56,7 milhões em 2024.

Eu fui pesquisar e vi que a ABASP assumiu as bilheterias em 2024, porém não ficou claro para mim onde está a economia que mencionaram no anúncio.

Tem uma redução na conta de Sistema de Bilhetagem Eletrônica a partir de 2022, mas não tem uma correspondência clara em 2023, a não ser em Perdas.

A nota explicativa não é muito clara.

Além do ganho de Margem Bruta, a melhora da Margem Operacional vem de Ressarcimentos feitos pelo Governo do Estado de SP relacionados a ações trabalhistas em que funcionários da FEPASA pediram equiparação salarial.

A CPTM é o polo passivo da ação, mas esses valores são reembolsados pelo Estado.

O Resultado Financeiro tem uma melhora devido a uma queda nas despesas financeiras, especialmente relacionada à atualização de passivos atuariais.

Ainda assim, segue pior do que o apresentado em 2021, especialmente devido a juros e atualização de arrendamentos.

Em 2024, a CPTM teve margem líquida negativa de 83,9%, portanto um resultado péssimo em todos os sentidos – mesmo considerando a melhora de 30,7 p.p. em relação a 2023.

No total, desde 2021 a CPTM recebeu R$ 3,8 bilhões em subvenções.

Em valores absolutos (R$), o ano “menos ruim” da série foi 2022.

“AH MAS OS INVESTIMENTOS…”

As subvenções não são para investimentos, são para cobrir o fluxo de caixa operacional.

Vejam o DFC original e o Reformulado.

Destaquei a diferença que faz quando as subvenções estão impactando o Resultado Líquido (lado esquerdo) e quando não estão (lado direito).

Vejam que ela serve principalmente para cobrir o fluxo de caixa operacional.

Por outro lado, a CPTM está investindo.

O Fluxo de Caixa de Investimentos mostra que eles investiram R$ 372,9 milhões no último ano, e vem investindo acima da Depreciação todos os anos.

No caso da Telebras, apesar de boa parte do custo ser depreciação, o investimento não “renovava” o ativo.

“MAS SE NÃO VEM DE SUBVENÇÃO, VEM DE ONDE?”

A resposta está no Fluxo de Caixa de Financiamentos: aumento de capital social.

Este recurso (também do Governo do Estado de SP) é o que financia os investimentos e acaba também servindo para pagamento dos ativos arrendados.

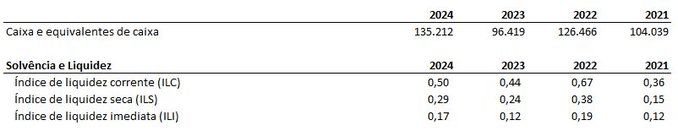

Sobre o Balanço Patrimonial, não tem muito o que discutir.

A dívida que existe é apenas Arrendamento, já que o recurso para financiar a empresa vem do Estado de SP – tanto para cobrir os sucessivos prejuízos quanto para investimentos.

A posição de Caixa é relativamente estável, bem como os indicadores de liquidez – que são baixos, especialmente o Índice de Liquidez Corrente – que mede a liquidez de curto prazo da empresa.

Em resumo, tem uma pequena melhora em 2024, mas a empresa ainda está longe de ser sustentável de forma independente.