Em fevereiro postei sobre os resultados do St Marché.

A empresa tinha acabado de entrar em Recuperação Extrajudicial e eu fiz uma análise dos resultados de 2023.

Há pouco tempo saíram as DFs de 2024.

Bora ver o que aconteceu.

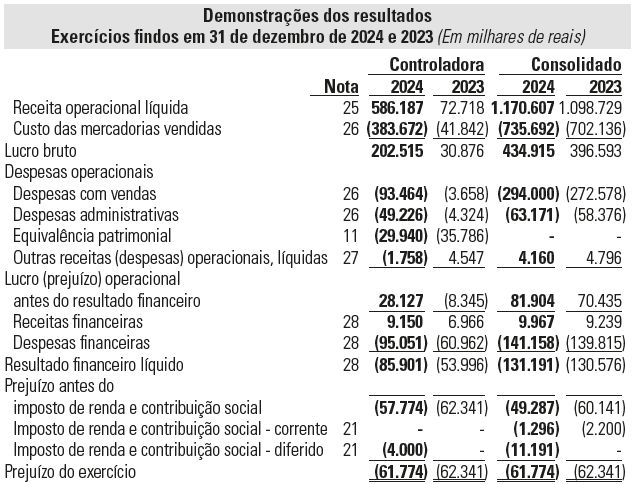

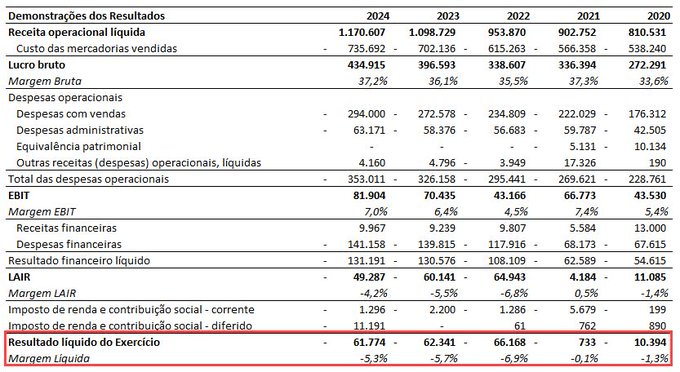

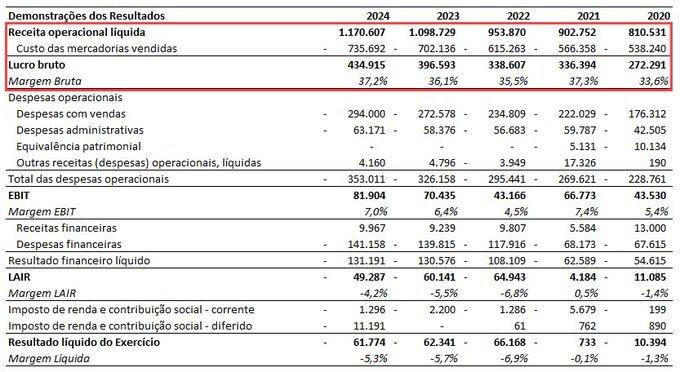

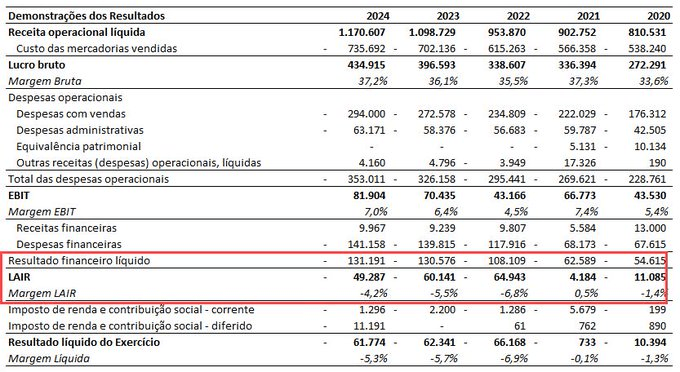

Apesar do crescimento da receita líquida (+6,5%, pouco acima da inflação), o resultado líquido, foi mais um prejuízo, praticamente igual do ano anterior.

Nos últimos 5 anos, o prejuízo acumulado foi de R$ 201,4 milhões.

Nos últimos 2 anos, o prejuízo acumulado foi de R$ 124,1 milhões.

Seguindo o que tinha acontecido em 2023/2022, a margem bruta seguiu melhorando.

Passou de 36,1% para 37,2% em 2024, o que indica que a empresa conseguiu negociar melhor a compra de produtos e melhorar a eficiência nas lojas.

Enquanto a Receita cresceu 6,5%, os Custos cresceram 4,8% em 2024.

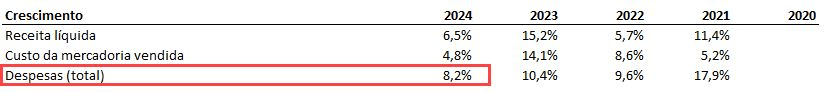

As despesas, por outro lado, cresceram 8,2% no período – acima da inflação e acima do crescimento de receitas.

Em Pessoal, o crescimento foi de 4,7% (custos e despesas).

Os maiores crescimentos foram Serviços de Terceiros (49,4% – totalizando R$ 11,2 milhões em 2024) e depreciação e amortização, que não têm efeito no caixa.

Vejam o efeito da Depreciação:

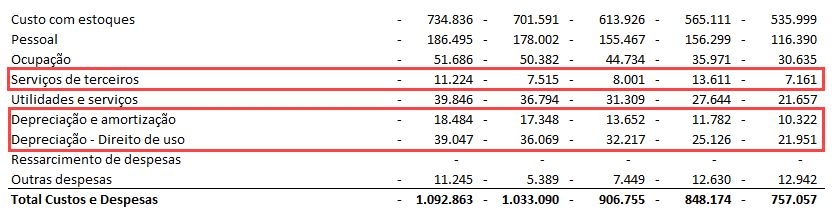

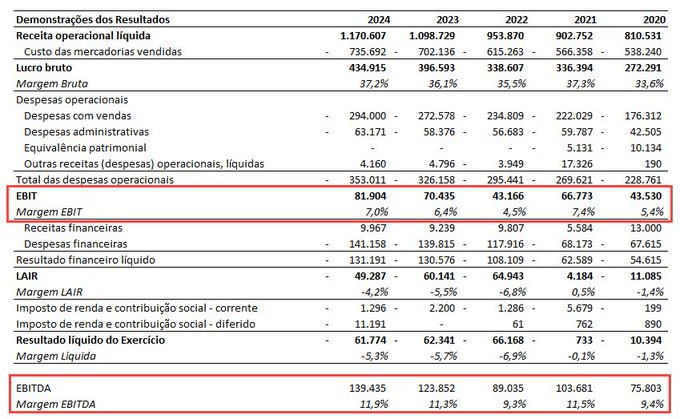

A Margem Operacional (EBIT) foi 7%, a segunda maior dos últimos 5 anos.

Ajustando Depreciação, a Margem EBITDA ficou em 11,9%, a maior dos últimos 5 anos.

“ENTÃO TÁ TUDO BELEZA NÉ?”

Não.

O resultado financeiro segue sendo superior ao resultado operacional.

Mesmo considerando o EBITDA, a empresa fica praticamente no Break Even antes do IR.

É no resultado financeiro que entram juros, multas etc.

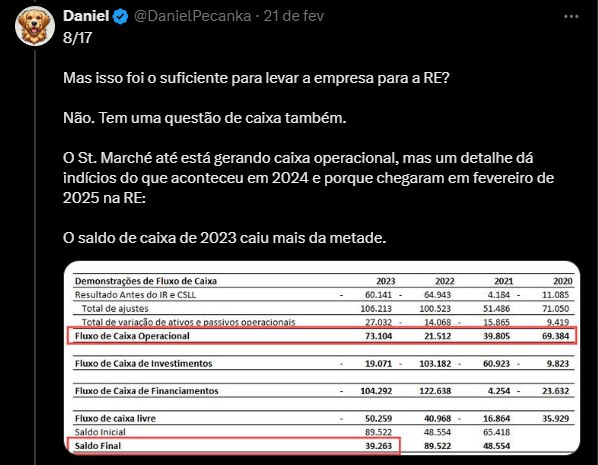

Em fevereiro, eu comentei que o maior problema do St Marché era o caixa e o endividamento.

Aqui uma parte do que eu disse, mas não é o principal.

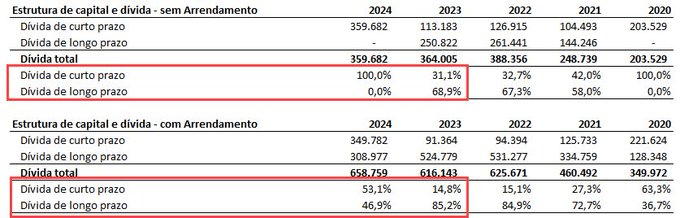

Eu também comentei que a empresa vinha se financiando por dívida, e que teve uma reestruturação em 2020 e 2021.

E falei que possivelmente o que era de longo prazo em 2023 virou dívida de curto prazo em 2024, levando a reduzir ainda mais o caixa.

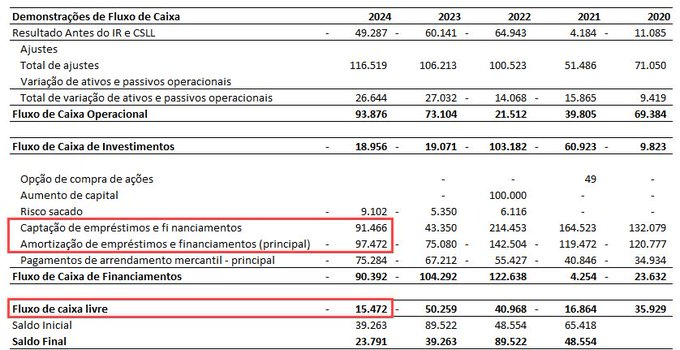

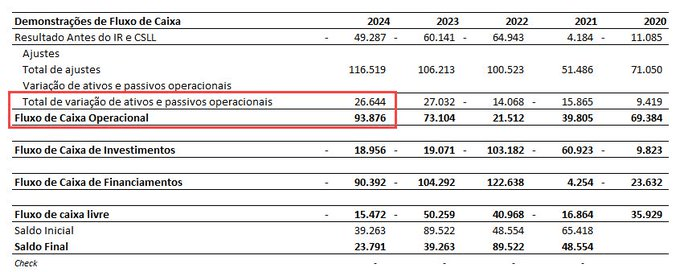

Vejam o fluxo de caixa de 2024.

A redução veio – foi de R$ 15,5 milhões.

Mais uma vez teve uma rolagem de dívida.

O St Marché captou R$ 91,5 milhões e pagou R$ 97,5 milhões de empréstimos e financiamentos.

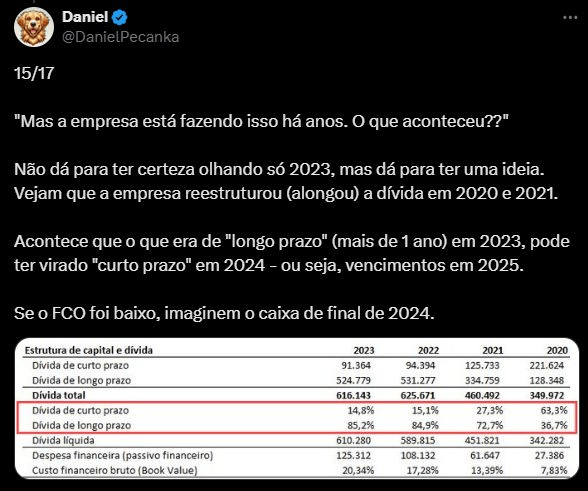

E aí tem a outra questão: a composição da dívida.

Como eu disse, “o longo prazo chegou”.

Ou seja, virou curto prazo.

Sem considerar Passivos de Arrendamentos:

Em 31/12/2023, 31% da dívida era de curto prazo.

Em 31/12/2024, 100% da dívida passou a ser de curto prazo – efeito também de reclassificações por causa da Recuperação Extrajudicial.

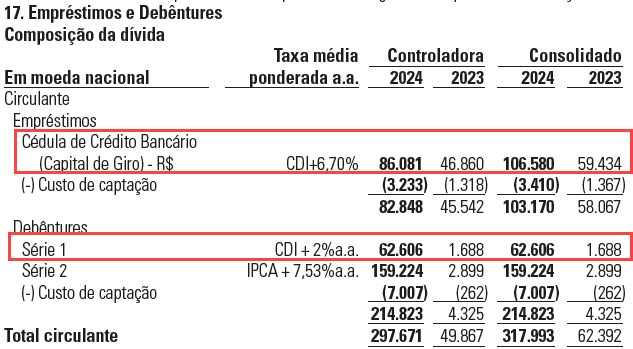

Ainda sobre a dívida, vejam o que aconteceu com o custo.

A 1a série foi emitida em 04/2023 – o custo foi CDI + 2% aa.

A CCB (Capital de Giro) deve ter sido a captação que vimos no FCF em 2024.

O custo: CDI + 6,7% aa. (A imagem é o destaque do Circulante, onde constam os custos).

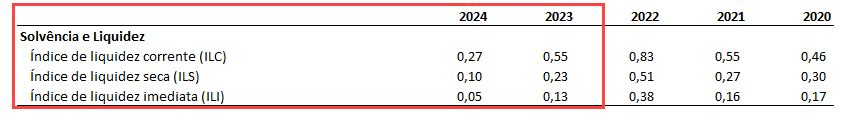

E aí, como ficou a situação de liquidez depois de tudo isso?

Segue piorando.

O índice de liquidez corrente (liquidez de curto prazo) caiu de 0,55 para 0,27 – o ideal é acima de 1.

Isso significa que para cada R$ 1,00 que o St. Marché deve no curto prazo, ele tem R$ 0,27 em ativos realizáveis no curto prazo.

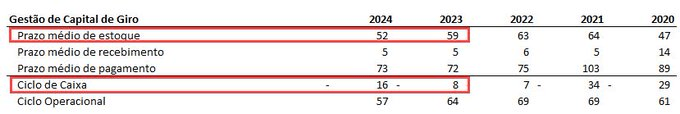

Os indicadores de capital de giro ficaram praticamente estáveis.

A mudança mais relevante foi a redução de 7 dias no prazo médio de estoque.

Isso significa que o St. Marché está girando o estoque mais rápido, reduzindo o ciclo e precisando investir menos em capital de giro.

Isso pode ser visto também na Demonstração de Fluxos de Caixa, especificamente no Fluxo de Caixa Operacional.

Vejam que, apesar dos resultados, o St Marché está gerando caixa operacional.

O maior problema não é a operação, é o financeiro.