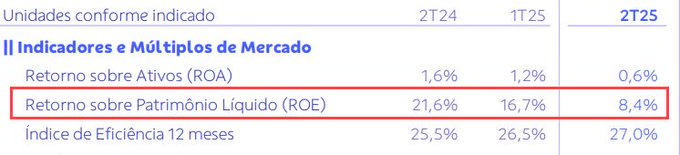

Semana passada foram divulgados os resultados do 2o semestre de 2025 do Banco do Brasil, e o comentário geral foi que a situação é pior que a esperada.

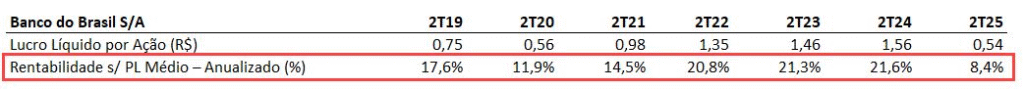

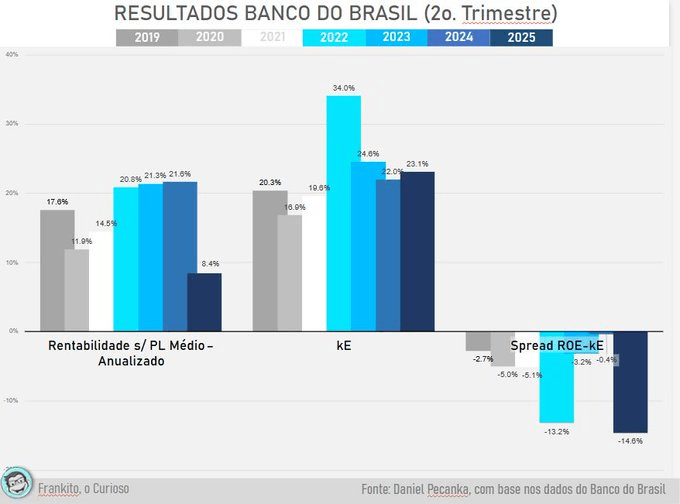

Um comentário em específico foi sobre o ROE, que caiu para 8,4%.

Bora entender o que isso significa.

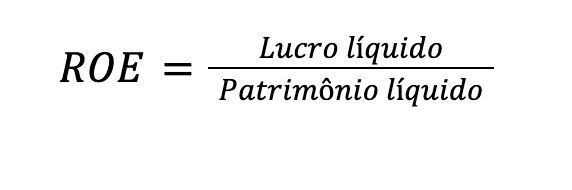

Primeiro, o que é ROE?

ROE (Return on Equity) é um indicador financeiro que mede o retorno que a empresa está dando aos acionistas.

A fórmula mais simples do ROE é:

ROE = Lucro Líquido / Patrimônio Líquido.

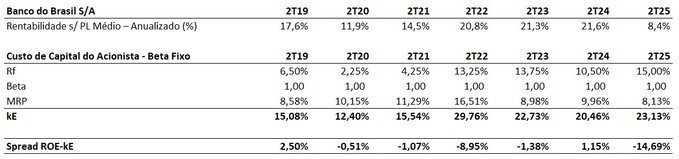

É fato que o ROE do Banco do Brasil caiu – o cálculo de 8,4% vem deles próprios, e a tabela abaixo mostra o histórico dos ROEs do BB no segundo trimestre de cada ano.

Mas a análise não pode parar por aí.

Olhar só o ROE dá uma noção de como a empresa está indo e se está melhorando ou piorando (como é o caso) o retorno aos acionistas.

Mas, em geral, o ROE é analisado em comparação com outro indicador:

O custo de capital dos sócios (ou “custo do equity”, na sigla kE ou rE).

O kE é o retorno mínimo que o acionista exige para investir no negócio.

Se o ROE > kE, a empresa está criando valor para o sócio.

Se ROE < kE, a empresa está destruindo valor.

Ou seja: para saber se o BB está entregando valor, não é só olhar o ROE – é preciso comparar com o kE.

Outra forma de pensar no kE é essa:

O custo do capital do acionista é o custo de oportunidade que o investidor tem, dado o risco específico do negócio em que ele quer investir.

E, no Brasil, esse custo é alto.

A forma mais comum de calcular o kE é usando a fórmula do CAPM (Capital Asset Pricing Model).

Segundo a fórmula, o custo de capital próprio corresponde à taxa “livre de risco”, mais o prêmio de risco de mercado multiplicado por um coeficiente (beta).

Em termos simples, o beta é a medida de sensibilidade de uma ação em relação ao mercado.

EU SEI, JÁ VOU FALAR DO BANCO DO BRASIL.

Calma aí.

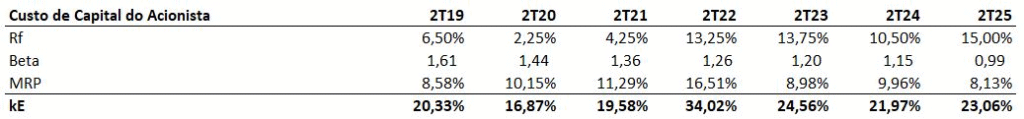

Para estimar o kE do Banco do Brasil, usei as seguintes premissas (existem outras):

1) Taxa livre de risco (rf): Selic Meta

Na prática, é muito próxima da Selic Spot. Poderia também ter usado dados internacionais, mas preferi simplificar e não ter que converter a taxa depois.

2) Beta

Fiz uma regressão dos retornos da ação do Banco do Brasil (BBAS3) em relação ao IBOV. Para cada ano, usei dados diários dos 5 anos anteriores.

O coeficiente é o beta. (Sim, esse tipo de estimativa, usando o IBOV, também tem seus problemas).

3) MRP: usei a estimativa da FGV de junho de cada ano.

Calcular o MRP no Brasil é cheio de distorções por causa da nossa taxa de juros historicamente alta. Outra opção seria usar dados do Damodaran.

A tabela mostra o custo de capital do acionista ano a ano.

Vejam que o kE já era alto, mesmo em um cenário de juros mais baixos.

Isso ocorre por dois motivos:

A sensibilidade da ação ao IBOV e o prêmio de risco de mercado, especialmente entre 2020 e 2022.

“TÁ BOM FERA, E AÍ?”

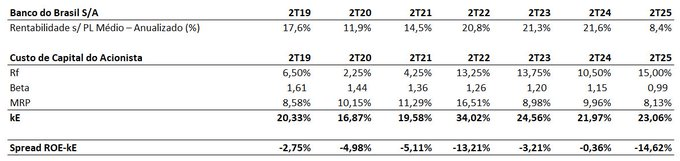

Vejam o que a tabela mostra.

Mesmo quando o ROE estava mais alto, a diferença entre ROE e Custo de Capital Próprio é um valor negativo.

Ou seja: historicamente, dado o risco da empresa, não valeria a pena mantê-la na carteira.

Eu sou muito ruim em gráficos, então pedi uma ajuda ao @WeiseFranklin para plotar a mesma informação.

O pico do kE em 2T2022 é devido ao MRP junto com taxa alta de juros (13,75% aa).

Mesmo com um ROE de 20,8%, o spread fica negativo.

A propósito: eu fiz os comparativos com o beta fixo em 0,99 para todos os anos, e a interpretação é basicamente a mesma que veremos nos próximos tuítes.

A mudança principal é em 2019 e 2024.

Por fim: e por que não comparar o ROE com o WACC (o custo médio ponderado de capital, que também considera a dívida)?

Porque o lucro líquido do ROE já considera o efeito da alavancagem, ou seja, o custo da dívida já foi descontado.

O WACC é usado para comparar com o retorno antes do custo financeiro, ou seja:

Lucro Operacional dividido pelo Capital Investido (e não Patrimônio Líquido).

Essa conta resulta no ROIC, não no ROE, e é usada para cálculo do EVA (Economic Value Added), que nada mais é que a comparação com o WACC.

RESUMO:

Nos últimos anos, mesmo com ROEs elevados, o Banco do Brasil raramente superou o custo de capital próprio (kE).

A situação no 2o tri de 2025 só piorou o que já era ruim – ou seja, pelo critério de retorno ajustado ao risco, o banco está destruindo valor para o acionista e entregando bem menos do que deveria.